又一網(wǎng)貸平臺要IPO!3年賺57億 這些錢都花在哪兒了

又一網(wǎng)貸平臺要IPO!3年賺了57億,營銷費用就高達(dá)52億,這些錢都花在哪兒了

那個超愛在網(wǎng)劇里面打廣告的玖富集團要赴美上市了。

7月26日,老牌網(wǎng)貸平臺玖富集團以開曼群島公司9FInc為主體,向美國證券交易委員會提交了招股書,將在紐交所或納斯達(dá)克申請ADS上市,代碼為“JFG”,采用AB股架構(gòu),擬募資金額1.5億美元。

在貸余額達(dá)553億、三年凈利潤合計56.5億元(剔除股權(quán)薪酬支出影響)、平臺活躍出借人和投資人數(shù)量的劇烈波動、機構(gòu)融資占比的快速攀升、逾期率,都是這家老牌網(wǎng)貸平臺招股書的看點。

在貸余額553億元,三年凈賺56.5億元

距5月初網(wǎng)貸平臺“你我貸”登陸納斯達(dá)克三個月后,又有網(wǎng)貸平臺擬赴美上市。

在網(wǎng)貸平臺紛紛赴美上市之際,成立于2006年的老平臺玖富也有所動作。

從招股書披露情況看,截至2019年3月31日,玖富集團在貸余額(outstanding loan balance)達(dá)553億元、注冊用戶數(shù)7670萬人,在網(wǎng)貸行業(yè)規(guī)模排名居前列。

玖富廣為大眾所知的核心產(chǎn)品是悟空理財、玖富錢包,按招股書公示,其為用戶提供的在線理財產(chǎn)品包括固定收益、股票、保險和基金等四類。

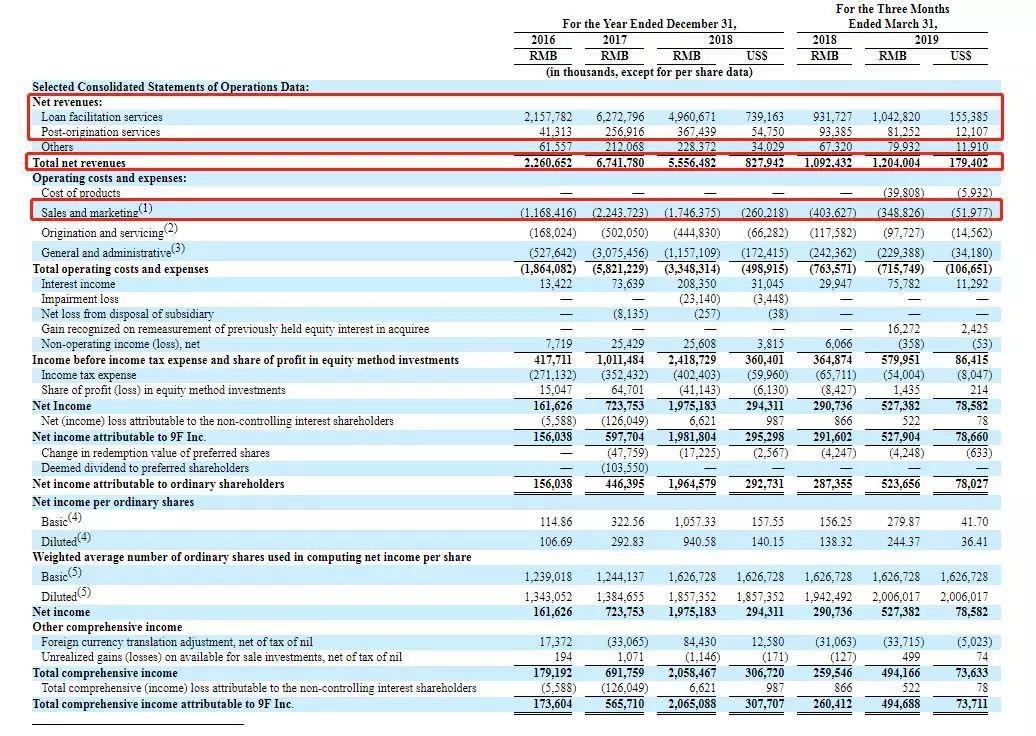

招股書顯示,2016年到2018年,玖富集團的凈收入分別為22.61億、67.42億和55.57億元人民幣;同期凈利潤分別為1.62億、7.24億和19.75億元人民幣;不過,剔除股權(quán)薪酬支出影響,2016年、2017年、2018年、2019年一季度,玖富調(diào)整后凈利潤分別是2.7億元、29億元、24.8億元、5.61億元,過去三年凈賺56.5億元。

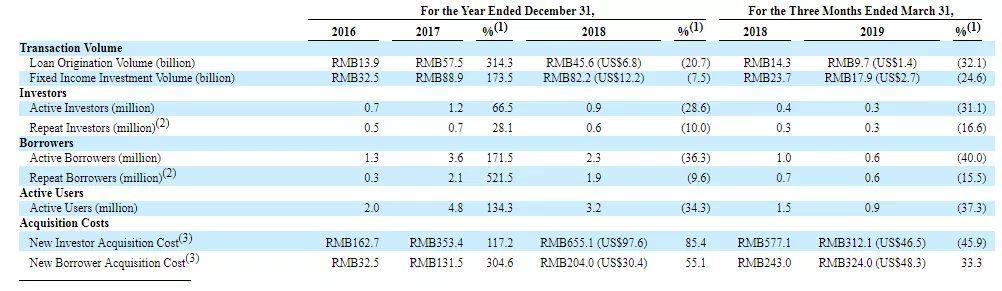

數(shù)據(jù)顯示,2016年、2017年、2018年、2019年一季度期末,玖富在貸余額為154億元、457億元、520億元、553億元,這之中,2017年、2018年同比增長196.4%、13.7%,受國內(nèi)監(jiān)管要求網(wǎng)貸行業(yè)“三降”等政策影響,增速大幅下滑。

與之相應(yīng)的,2018年借款人數(shù)(出借人)大幅下滑,2016年、2017年、2018年,玖富平臺借款人數(shù)量分別是130萬、360萬、230萬,2019年一季度該平臺借款人僅60萬,較上年同期也減少了40%;平臺活躍投資人數(shù)量方面,同期分別是70萬人、120萬人、90萬人、30萬人。

熱衷于打廣告的玖富營銷費用高企,2016年、2017年、2018年度,玖富的市場營銷支出(sales and marketing)分別達(dá)到11.68億元、22.44億元和17.46億元,合計51.58億元。

和其他平臺面臨的情況類似,玖富獲客成本也在加速上升,2016年、2017年、2018年、2019年一季度,玖富新增單個出借人的成本分別是33元、132元、204元和324元;新增單個投資人的成本是163元、353元、655元和312元。

玖富招股書提示,國內(nèi)在線消費金融行業(yè)的經(jīng)營業(yè)績主要會受行業(yè)監(jiān)管環(huán)境、市場經(jīng)濟條件以及移動互聯(lián)網(wǎng)增速三個方面的影響。

一季度機構(gòu)融資占比驟增至58%,M3+逾期率累計8%

從獲取資金結(jié)構(gòu)上看,玖富從網(wǎng)貸出借人的“散戶”資金到機構(gòu)資金的轉(zhuǎn)型非常明顯且明確。

招股書稱,為了緩解監(jiān)管環(huán)境帶來的壓力,玖富平臺自2018年起制定直接貸款計劃,并尋求與更多的金融機構(gòu),以加強和多樣化資金來源,按照借款人需求調(diào)配散戶資金和機構(gòu)資金。

招股書顯示,截至2019年6月30日,金融機構(gòu)合作伙伴已根據(jù)平臺的直接貸款計劃批準(zhǔn)了總額超過700億元人民幣(104億美元)的融資限額。此外,自2019年4月起,平臺已不再向借款人收取直接貸款計劃的服務(wù)費。

在2019年一季度,玖富機構(gòu)融資合作伙伴提供的貸款占貸款總額的比例從約10.5%顯著增加至58.0%。

事實上,來自信托等機構(gòu)的資金占比不斷攀升,已經(jīng)是多家網(wǎng)貸平臺的選擇和行業(yè)趨勢。互金中概股今年一季報披露情況顯示,樂信平臺上超過70%的新增借款來自金融機構(gòu),360金融79%的資金來源于金融機構(gòu),拍拍貸機構(gòu)資金占比達(dá)到了約31%,小贏理財機構(gòu)資金占比也達(dá)到了11.5%;而最早就與金融機構(gòu)深度合作的趣店,與金融機構(gòu)合作資金余額從2018年末的190億元增長至一季度末的246億元。

“網(wǎng)貸行業(yè)最大的風(fēng)險就是在不具備金融牌照卻可以歸集C端(普通投資人)資金。”華東一家網(wǎng)貸平臺資深業(yè)內(nèi)人士告訴記者,未來C端資金萎縮一定是大勢所趨,此前有部分風(fēng)險暴露平臺,不是底層資產(chǎn)出了問題、而是流動性的問題,但是由于平臺又直接面向了龐大的C端用戶群體,所以一旦風(fēng)吹草動,就容易出現(xiàn)擠兌;而來自機構(gòu)的資金,比如信托機構(gòu)等B端資金,具備更高的對于風(fēng)險的識別能力和穩(wěn)定的鎖定期,更有利于平臺的穩(wěn)定增長。

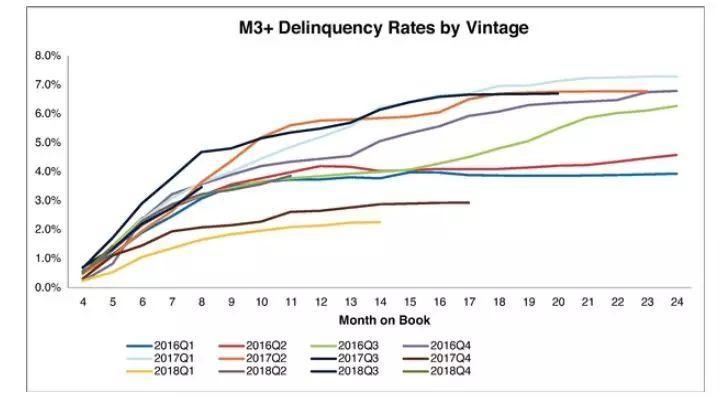

在貸款資產(chǎn)質(zhì)量表現(xiàn)上,玖富2016年~2018年逾期率表現(xiàn)如下,M3+逾期率(M3+ delinquency rate,Vintage口徑超過90天)有明顯提升:

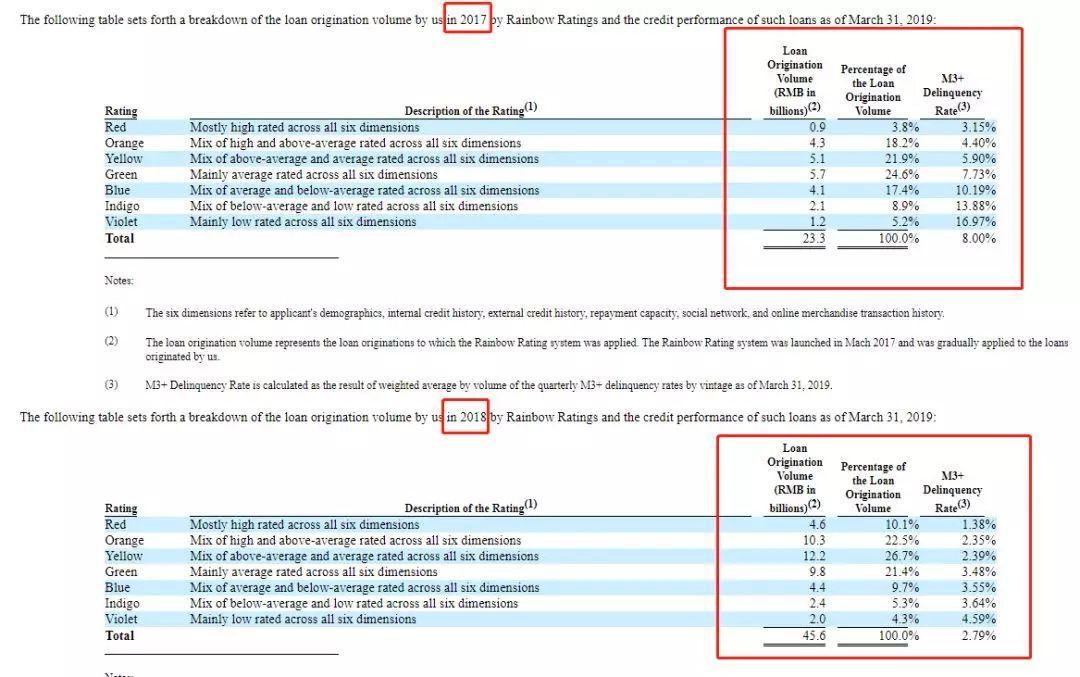

玖富按借款人的信用資質(zhì)分為7個等級,每個等級的貸款余額及M3+逾期率測算不一樣,最后合計整體M3+逾期率。招股書顯示,截至2019年3月底,玖富平臺M3+逾期率累計為8%。

擬募資金額1.5億美,采用AB股架構(gòu)

據(jù)披露,本次IPO將由瑞士信貸、海通國際和玖富證券共同擔(dān)任承銷商,擬募資金額1.5億美元(含發(fā)行承銷費用1.818萬美元),采用AB股架構(gòu),每份A類普通股將獲得一票投票權(quán),每份B類普通股則獲得五票投票權(quán)。

玖富稱,此次募集到的資金將主要用于五大用途:一是加強生態(tài)系統(tǒng)內(nèi)社區(qū)的運營發(fā)展以及生態(tài)系統(tǒng)相互協(xié)同的功能;二是繼續(xù)擴大產(chǎn)品供應(yīng),包括提供更多的消費情景貸款產(chǎn)品、在線財富管理產(chǎn)品以及培育用戶忠誠度;三是用于研發(fā)投資,尤其是人工智能和大數(shù)據(jù)技術(shù);四是用于國際擴張,包括香港和東南亞的投資計劃,以及申請額外的執(zhí)照來幫助執(zhí)行國際業(yè)務(wù)戰(zhàn)略;五是用作一般企業(yè)用途和戰(zhàn)略投資。

登陸海外資本市場,仍是當(dāng)前不少互金機構(gòu)重要戰(zhàn)略部署。

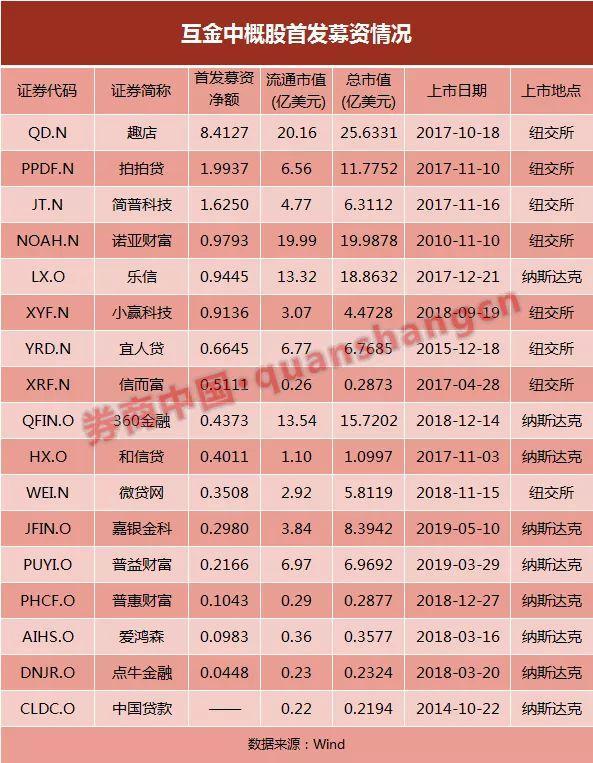

2017年下半年金融科技公司海外上市潮中,信而富(NYSE:XRF)、趣店(NYSE:QD)、和信貸(NASDAQ:HX)、拍拍貸(NYSE:PPDF)、樂信(NASDAQ:LX)等先后在美上市;去年3月,點牛金融(NASDAQ:DNJR)登陸納斯達(dá)克;去年年中上市節(jié)奏暫緩后下半年再度潮起,去年7月,51信用卡在港交所上市;9月,小贏科技成功掛牌紐交所;去年11月,車貸平臺微貸網(wǎng)登陸紐交所;去年12月,360金融在納斯達(dá)克掛牌;今年5月,你我貸母公司嘉銀金科登陸納斯達(dá)克。

此外,據(jù)不完全統(tǒng)計,當(dāng)前至少還有凡普金科、我來貸(Welab)、泰然金融、薩摩耶金服、合眾e貸、正奇金融等6家機構(gòu)披露了招股說明書,擬在美國或香港地區(qū)上市融資。從披露情況來看,計劃募資額度最高的是薩摩耶金服,擬募資8000萬美元。

不過,從此前經(jīng)驗來看,近年來,受外在宏觀環(huán)境和平臺經(jīng)營情況等多因素影響,上市互金機構(gòu)實際募資額比首次招股披露金額縮水一半甚至三成也不少見:

- 標(biāo)簽:

- 編輯:馬可

- 相關(guān)文章